日本の衰退 〜金融市場編〜

円安 = 国力低下

約37年ぶりの円安なのだそうです。

日米の金利差に端を発した円安が、金利差が縮みそうな情勢にも関わらず、一向に収束しないようです。

日本の金融緩和政策が修正され、アメリカの経済成長に陰りが見え始めた執筆時点(2024年7月18日)でも、円安が継続しています。

事はそう単純なものではないようです。

その証拠に、主要通貨の大半に対して、円安が進行しているのです。

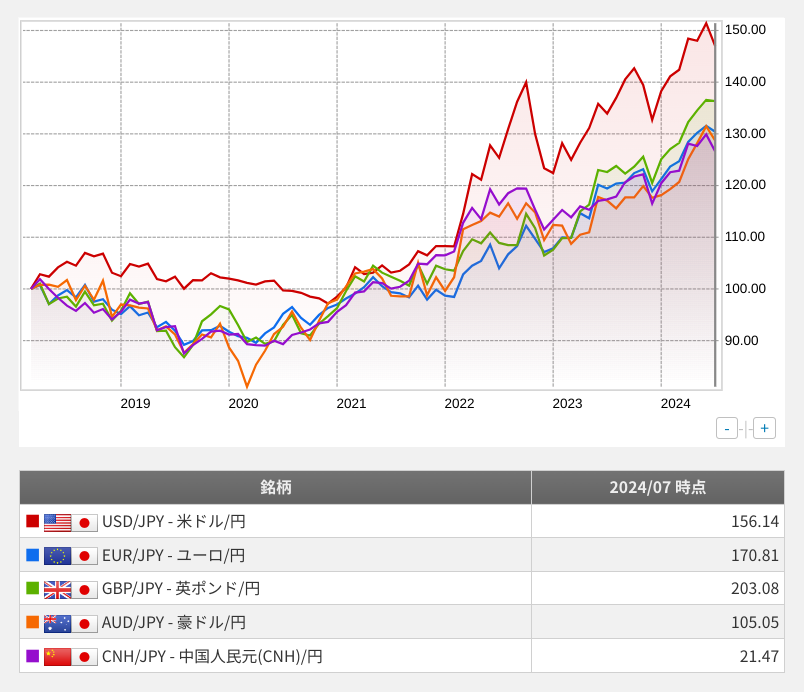

下図は主要通貨に対する円の為替相場の推移を表したものです。

出典:ソニー銀行 外国為替チャートより

世界経済における円の価値が、相対的に低下していると言えそうです。

それはすなわち、国際社会における日本の国力や競争力の評価が低下していることを意味しています。

かつては世界第二位の経済大国と言われた日本がなぜこうなったのか、いろいろな面から考察していこうと思います。

まず手始めに今回は、金融市場という側面から切り込んでみましょう。

インフレ税

皆さんは日本の借金が1000兆円を超えているなどといった話を耳にしたことはないでしょうか?

実際には1300兆円に迫る勢いのようです。財務状況を語る上では負債だけではなく資産も見る必要はありますが、今はこの負債に注目して話を進めたいと思います。

それが国であろうが会社であろうが家庭であろうが、収入以上の支出を捻出する際に、借入金が発生します。

ではこの借入金を減らす方法とは何でしょう?

当たり前ですが、支出を減らし収入を増やすことです。

それ以外にもう一つ方法があります。

貨幣価値を下げるという方法です。

極端に言ってしまえば、物価が2倍になれば現金の価値が半分になったのと同義になります。

実質的な借金の重みも半分になるのです。

具体的なお金の流れで何が起こるのか見てみましょう。

本体価格が100円の商品が、原材料の高騰を受けて本体価格150円に値上げしたとします。最近よく耳にする話です。

消費税率10%だとした時に、今まで10円だった税収が15円になります。増収です。

この税収増が政府の債務返済能力を向上させ、負債が目減りしていく事に繋がります。

つまり、インフレの影響で可処分所得(世帯当たりの自由に使える手取り収入)が減り、その一部が国の負債の返済に充てられることになるのです。

現象としては実質的な増税と変わりません。

巷では「インフレ税」と言われているらしいです。

円安を放置すれば、国の財務状況の改善が進むのです。

新NISA陰謀説

突然ですが、皆さんは新NISAをやっているでしょうか?

実際やっている人たちからは「いいよ」という声を最近よく聞きます。

円安は日本経済に対して”本来なら”有利に働くとされていて、実際日本の株式市場は、昭和のバブル期を凌駕するような高騰ぶりを見せています。

詳しくは「日本の衰退〜企業編〜」で触れさせて頂きますが、円安に起因した株価上昇が、この新NISAという制度の追い風になっているようです。

新NISAとは何かという説明は割愛させて頂いて、この制度の存在意義について考えたいと思います。

新NISAについて調べてみると、「投資初心者にも安心」みたいな謳い文句で優遇措置についてばかり説明し、あたかもほぼほぼ儲かるかのような印象を与えるようなものばかり目にします。

メリット・デメリット形式で記述されているものにデメリットとして記載されているものの多くは、「自由度が高すぎて、購入銘柄の選定や売買のタイミングの判断などを自分で行わなくてはいけない」となっています。

えっ?

元本割れのリスクがあるのが最大のデメリットなのでは?

では、そこまでしてこの制度を導入した狙いは何なのでしょう?

まず簡単に思いつくのは、流動性の向上です。

タンスや銀行に蓄えている所謂預貯金の総額は、1000兆円とも言われています。

なんと国民一人当たりおおよそ800万円の預貯金が有る計算になります。4人家族で3200万円…

全部とは言わないまでも、その一部でも市場に流通すれば、循環する現金の総量が増えます。

市場の流動性は景気の好循環には必要不可欠です。

良い捉え方をすれば、これからインフレ経済を目指している政府が、「現金で持っているとどんどん価値が下がっていきますよ」と資産運用を促してくれているのかもしれません。

物価が上昇すれば、今一万円で購入できるものが、数年後には一万円では買えないことになります。

現金で資産を保有した場合、相対的な価値が下がっていくのです。

しかし、穿った見方をすれば、「老後の面倒は見れそうに無いので、自力でなんとかしてね」と言う政府からのメッセージなのかもしれません。

円安を放置して株価が上昇すれば、美味しい思いをした人たちからの不満は減り、経済的リスクは国民自身が背負ってくれます。

タンスに隠していたお金を有価証券化すれば、相続税収も増えることでしょう。

しかし皮肉なことに、実際に新NISAを活用している人の多くは、期待利回りの高い外国株に投資していたりします。

この動きが外貨需要を引き上げ、円安を促進し、投資対象となる外国企業の競争力を増強し、それがさらなる円安へと繋がることになります。

経済指標と実体経済

これはあくまで持論なのですが、政策金利は対外的な金利差以上に自国の経済状態を考慮して決定すべきだと思います。

そもそもデフレからの脱却を期待して行われていた金融緩和政策です。

ここへ来て、長年続いた金融緩和政策を止めるようです。

ということは、デフレから脱却したと判断したのでしょう。

こうした経済政策を判断したり決定したりする際に、参照して参考にするデータが経済指標です。

一言で経済指標と言っても消費者物価指数や失業率、毎月勤労統計調査など項目は様々です。

それらの経済指標を総合的に判断して、景気の上昇傾向を察知した故の金融緩和政策の解除だそうです。

確かに大規模な輸出を行っている企業は空前の利益を上げており、それに伴って株式市場も賑わっています。

国会答弁を見る限り日銀は、これらの企業の春闘の結果が満額回答だった事や、名目賃金の上昇などを判断材料として挙げているようです。

でも本当に景気は良くなっているのでしょうか?

どうも実感が湧きません。

名目賃金が2.3%増、所定内給与は2.7%増と、同ベースでの公表が開始された2016年以降で最高となった反面、物価の変動を反映させた実質賃金は1.4%減と26カ月連続で前年を下回り、マイナス幅は前月から拡大しています。(執筆時直近値)

26カ月連続!?

どうりで生活が苦しいわけです。

こうした実態を見る限り、現在起こっているのはコストプッシュ型のインフレーション若しくはスタグフレーションであり、それは実質的なデフレ要因です。

では、この状況下で政策金利を上げたらどうなるのでしょう?

コロナ融資の返済などに追われる企業の資金繰りが厳しくなり、倒産、リストラ、賃金低下が増えるのではないかと考えます。

そうなった企業は取引先である大手企業が多少無茶な額を提示して来ても、売上欲しさに承諾したりもするでしょう。

そうして無茶な金額で受注した企業が仕事を発注する時、少しでもコストを抑えるため、更に小規模な事業者または外注業者などに多少無茶な金額で発注するでしょう。

そうした皺寄せはいつだって弱者の方に向かいます。

そしてこれが2極化を産み、経済格差に繋がります。

この恩恵を受けた側に集まった富が資産運用などに回され、さらなる財を築く一方、持たざる人たちはそんな選択肢も許されないため、将来不安を抱えながら働き、子育てをしていくのです。

こうして一部の人達にしか還元されない富が一部の経済指標を引き上げ、実態を伴わない見せかけだけの「成長と分配の好循環」が形成されます。

これに関しては次回、「日本の衰退〜企業編〜」にて掘り下げようと思います。

金融市場が示すもの

自分は金融関連の仕事をしている人間でも、経済をちゃんと勉強した人間でもありません。

従って、より詳しい人からはご指摘を受けるような記述があるかもしれません。

それはそれで勉強になって良いのですが、浅い知識や偏った情報だとしても、そこに見える何かが有るのは事実だと思います。

金融市場や経済などを通して今の自分の目に映るものは、確実な日本の衰退です。

しかし今の金融市場に見え隠れしているそれは、どちらかと言うと結果であり、そもそもの原因はそれを形成する母集団の選択と行動だと考えます。

なので引き続き、より身近な実体験から、この日本の衰退を引き起こしているであろう原因因子を探っていきたいと思います。

コメント